【インボイスの登録が拒否されたり取り消されてしまうことってあるの?!】

税理士法人FLOW会計事務所です。

インボイスの影響で、インボイス事業者であるかどうかは、現取引先との関係継続だけでなく、新しい取引先の開拓にあたっても影響が出てくるものと思われます。

そんな中、インボイスの登録が拒否されてしまったり、登録していたインボイスが取り消されてしまうことがあったりしたら営業活動にも大きなダメージを受けるものと想定されます…

今回は、どんなときにインボイスの登録が拒否されたり、取り消されてしまうのかをザックリですが、お伝えしたいと思います。

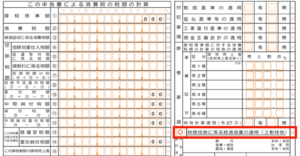

①インボイスの登録が拒否されてしまう場合

法人の代表者や法人が法令違反をしたり、罰金処分などを受けた場合には登録が拒否される可能性があります。

②登録が取り消されてしまう場合

虚偽の申請によってインボイスを登録した場合や罰金処分を受けた場合には、それを理由に税務署から登録が取り消される可能性があります。

以上が、インボイスの登録拒否・取消し事由になります。

特に具体的なケースまでは法令上、規定されていませんが、コンプライアンスを遵守し適切な税務申告をするという当たり前のことをやっていれば何も心配はありません。

インボイスを機会に自社のコンプライアンス体制をより高めるきっかけにしても良いかもしれませんね!

最後まで読んでいただきありがとうございました!