こんにちは、FLOW会計の斉藤です。

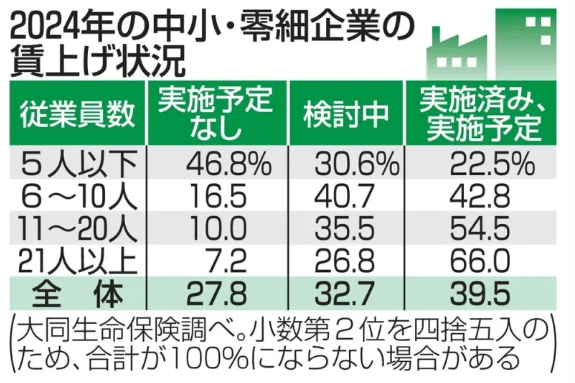

10月から地域別最低賃金が改定されますね。全国平均では昨年度に引き続き、過去最大の上げ幅となりました!

地域別最低賃金の全国一覧 |厚生労働省 (mhlw.go.jp)

地域別最低賃金は時給の形で発表されるため、アルバイトやパートの賃金にばかり目がいきがちですが、忘れてはいけないのが月給、日給も対象ということ。

正社員、嘱託社員、臨時職員など、すべての賃金が対象になります。

下回っていないか、確認しておきましょう!

また、賃金は、次のものを除いて計算するので注意してください。

①臨時の賃金(毎月ではない単発の手当など)

②賞与

③時間外勤務手当、休日出勤手当、深夜勤務手当

④精皆勤手当、通勤手当、家族手当

【例:月給の場合】

月給(A)÷月の平均所定労働時間(B)=最低賃金額を超えていることが必要

(A):上記①②③④を除いたもの。

つまり、基本給と資格手当や職務手当等だけになりますね。

(B):次のように計算します。

1日の所定労働時間×年間所定労働日数÷12カ月=月の平均所定労働時間

所定~というのは、就業規則で定められた数字を使います。

※計算を助けてくれるページがありました。

※厚労省の最低賃金特設サイトです。各種情報がまとめられています。

いかがでしょうか。通勤手当や残業手当を除いたら、もしや?ということもあるかもしれません。

地域別最低賃金以上の賃金額が支払われていない場合は、50万円以下の罰金という罰則規定があるそうです!

事前にしっかり確認しておきたいですね。

最後までお読みくださいまして、ありがとうございました。

急に涼しくなりましたので、皆様、お体に気を付けてくださいね。