こんにちは! FLOW会計事務所のIWASEです!!

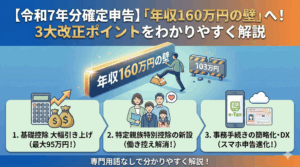

例年ご苦労されているであろう年末調整ですが、令和7年(2025年)末に実施される年末調整は、近年稀に見る大規模な税制改正が適用されます。

この改正は、主に物価高騰への対応と、配偶者や学生などの「年収の壁」による働き控えを解消するための緊急的な対策として行われるものです。特に、所得税が非課税となるラインの引き上げ、特定親族特別控除の新設は大学生年代に影響しますので、手取り額に直結する重要なポイントです。

今回は、皆様の生活に直結する「基礎控除」「給与所得控除」「特定親族特別控除」の3つの大きな変更点について、注意点も交えながら解説します。

1. 所得控除の引き上げ:基礎控除と給与所得控除の改正

税負担を左右する所得控除のうち、基本的な控除額が以下の通り引き上げられます。

(1)基礎控除の変更:所得に応じて最大95万円に

納税者なら誰でも適用される基礎控除が大きく変わります。改正前(令和6年分まで)は合計所得金額に関わらず原則48万円でしたが、令和7年分からは所得に応じて控除額が変動します。

特に、合計所得金額が132万円以下の方(給与収入で200万円)の基礎控除額は、48万円から95万円に大幅に引き上げられます(47万円増)。また、合計所得金額が132万円超655万円以下の方も、所得に応じて段階的に88万円から63万円の控除が適用されます。なおこの所得層の基礎控除は、令和7年・令和8年だけの期間限定特例基礎控除となっており、令和9年からは58万円に下がってしまいます。

(2)給与所得控除の変更:最低額が65万円に

会社員やパート・アルバイトの方に適用される給与所得控除(概算経費の役割)の最低額が引き上げられます。従来の55万円から65万円へと10万円引き上げられます。これにより、給与収入190万円以下の方の給与所得が圧縮され、税負担の軽減につながります。

2. 所得税の「年収の壁」:103万円から160万円へ

上記の基礎控除と給与所得控除の引き上げにより、所得税が課税されない上限額(年収の壁)が大幅に変わります。

(1)所得税の「103万円の壁」は「160万円の壁」に

これまで「103万円の壁」の根拠となっていたのは、基礎控除(48万円)と給与所得控除(55万円)の合計額でした。

令和7年分以降は、引き上げられた基礎控除の最大額95万円と給与所得控除の最低額65万円を合計した160万円が、所得税が非課税となる新たなラインとなります。

これにより、主にパート・アルバイトの方が、税負担を気にせずこれまで以上に働くことが可能になり、働き控えの解消が期待されています。

(2)他の「壁」との違いにご注意ください

所得税の非課税ラインが160万円に引き上げられても、以下の「壁」は基本的に変更されていません。世帯全体の手取り額に大きな影響を与える可能性があるため、注意が必要です。

住民税の壁(約100万円〜110万円):住民税の非課税ラインは所得税とは別で、自治体によって異なります。

社会保険の壁(106万円または130万円):勤務先の規模や労働時間によって、健康保険・厚生年金への加入が必要になるラインは、今回の所得税改正では変わりません。

3. 大学生等を持つ世帯への支援:特定親族特別控除の新設

今回、大学生世代のお子さん(19歳以上23歳未満)がいるご家庭を対象とした、「特定親族特別控除」が新設されます。※それに伴い19歳以上23歳未満の年代に限り、社会保険の壁も現行の「年間収入130万円未満」が「年間収入150万円未満」に変わりました。

この新控除の目的は、アルバイトなどで収入が増えた学生が、従来の扶養の枠を超えても、親側の税負担が急激に増えないようサポートすることです。

対象者は、12月31日時点で19歳以上23歳未満の親族です。控除の仕組みとして、親族の給与収入が123万円を超えても、例えば150万円以下であれば、親は最大63万円の控除を受けられます(親族の所得が増加すると控除額は段階的に減少)。

また、この改正に伴い、扶養控除・配偶者控除などの適用を受けるための親族の合計所得金額要件が、従来の48万円以下(給与収入で103万円以下)から58万円以下(給与収入で123万円以下)に緩和されます。

4. 年末調整に向けた実務上の注意点

今回の改正が適用されるのは、令和7年分(2025年)の年末調整からです。以下の点に注意が必要です。

(1)申告書の様式変更と複雑化

年末調整で使用する申告書が大きく変わります。従来の「給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」(いわゆる「基・配・所」)に、「特定親族特別控除申告書」が統合され、1枚で4つの申告ができる様式に変更されます。

また、「扶養控除等(異動)申告書」(マル扶)も、扶養親族の所得要件緩和に伴い、「源泉控除対象親族」の欄が追加されるなど、様式が変更されます。特に「特定親族特別控除」は所得金額に応じて控除額が段階的に変動するため、計算や記入のミスが例年以上に起きやすいことが予想されます。

(2)従業員さんへの周知と教育

従業員さんに対して、「160万円の壁(所得税)」と「130万円の壁(社会保険)」が異なること、そして各種申告書の記入方法が変わることを、図解などを用いて早めに、かつ明確に周知する必要があります。控除対象となるご家族の所得見込み額を正確に把握し、申告書に記入漏れがないよう、早めの準備を呼びかけましょう。

この改正は、税負担の軽減と働き方の自由度を高める重要な一歩です。正確な知識をもって、令和7年の年末調整に備えましょう。

参考【国税庁:令和7年度税制改正による所得税の基礎控除の見直し等について】

No comment yet, add your voice below!