【コロナ融資返済の視点から見る納税すべき法人税】

桜も散り、確定申告も終わり、心機一転の季節です。

そんな心変わりの今現在で気になった、良い事、悪い事、個人的な事、3つ上げてみたいと思います。

『良いこと』 田植えが始まり、今年も大地・水・空気・太陽の恵みに感謝です。

『悪いこと』 ウッドショックが起きており、住宅業界は大変な状況です。

※メディア等での報道が無いのは、意図的かなぁ?

『個人的なこと』 整体に行き、体の歪みを整えてきました。

コラムをお読みの皆様は、いかがお過ごしでしょうか?

茨城県も時短要請が再度スタートしてGWの予定が未定な「IWASE」です。。。

とりあえずの決定事項としては、子供と自粛してテレビゲームぐらいでしょうか。

さて前回は、人間関係についてお話しましが、人間そのものの生命体としての平均寿命は、厚生労働省の「簡易生命表(令和元年)」によると、男性が81.41歳、女性が87.45歳で男女とも過去最高を更新とのことです。

私が約40歳として81歳までの41年間、何が私に出来ることだろうか?と染み染み考えますと、私は子孫の[孫]と[ひ孫]の誕生を確認してから亡くなりたいと常々考えており、その目標に向けて、整体に通い体の歪みを整えて長生きします(笑) 欲を言えば、[ひ孫]にお小遣い渡せるように現在を夢中になって働き、しっかり蓄えてキリギリスにならないように頑張ります。今を生きます(*´∀`*)

本題は、コロナ融資後の法人税納税額についてです。 ∩(´∀`∩)

融資を受けて、返済することは当然ですが、、、

返済するということは・・・ 利益の確保 → 利益がある → 納税あり

では早速、考えてみましょう♪

前提条件 コロナ借入金 1,200万円

返済期間 10年 年120万円元金返済

仮に法人実効税率が30%とします。

資金繰り的にトントンにする為には、税引後で利益が必要です。

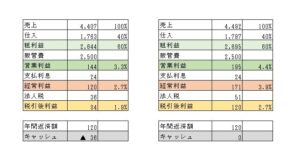

下記の図をご確認ください。

左図は、経常利益で120万と考えてしまうと、税引後利益で年間返済額が賄えません。

右図は、税引後利益で120万が残り、返済して資金はトントンになります。

※現実問題では、青色欠損金や税額控除などがあり、法人税が均等割だけになる事も、想定できますが、今回は単純にお話しをする前提でお願いします。

また、当然に売掛金等を集金出来て、手元に現金が残ります。回収出来ていない時点での机上の利益で喜んではいけません。回収しなければ、誰でも売れますし、買い手は付きます。

商売の本質の回収を甘く見てはいけません。変な話、闇金だって回収しているから成り立っていることを忘れてはいけません。

結論:1,200万借りて10年間トータル法人税は510万円

<考察1>

逆に510万納税が出来なければ、資金が回らず、返済が出来ないという事になります。

節税を考える前に、借入金残高を真剣に見つめ直すことをオススメします。

<考察2>

元金返済分だけを、税引後利益で残しても、また資金繰りが苦しくなり、再度融資を受ける必要が出できます。それ以上の利益設定をして、年商を逆算して稼いで行きましょう。

コロナ禍は世界共通です。知恵を絞り、ITを駆使して戦いましょう。

<考察3>

中小企業の最終目標は無借金経営と、私は考えています。

以前、これからのキーワードで「サスティナブル」を上げました。

最近、SDGs「Sustainable Development Goals(持続可能な開発目標)」

を目にしたり、耳にしたりしませんか?

法人においては、持続可能な第一歩が、無借金経営です。

設備資金融資は分かりますが、運転資金融資の場合、本質的な経営が成り立っていないと考えることもできます。身の丈(資本金)にあってないからこその運転資金融資(レバレッジ)ではないかと思いませんか? 借りたお金のその代償は等価交換ではない?

<終わりに>

少子高齢社会において、法人の跡継ぎがいれば良いのですが、今後はM&Aなどが支流になるかと思います。その時に借金が有るか無いかでは、大きく売却金額に差が開きます。

万が一会社を閉める場合でも、社長が借入の連帯保証人になっているケースがほとんどですので、年金を貰って、老後の生活費から閉めた会社の借入返済という話は辛いところです。

次回は、【日本の諺(ことわざ)】について独断と偏見で書いてみたいと思います。お楽しみにぃ~ (‘ω’)ノ