経理・給与・請求・勤怠・経費精算など、バックオフィス業務は企業の土台を支える重要な領域です。しかし、手作業が多いままではミス・遅延・属人化が避けられず、経営判断が遅れる原因にもなります。近年、中小企業でも導入が加速しているのが 「バックオフィスDX」 と 「BPO(外部委託)」 の組み合わせです。税理士法人FLOW会計事務所では、クラウドツールの導入から運用設計まで一気通貫で支援し、“経営のスピードを上げるバックオフィス”を構築しています。本記事では、中小企業こそ取り組むべきDXとBPOの活用ポイントを解説します。

■1. バックオフィスDXとは「業務の自動化・標準化」による経営の高速化

バックオフィスDXというと大げさに聞こえますが、目的はシンプルです。

「ムダな作業を減らし、数字がすぐに見える状態をつくること」

中小企業がDXに取り組むことで得られるメリットは大きく、特に次の3つが重要です。

① 業務の属人化を防ぐ

社員の退職や休暇で業務が止まらない仕組みを作れます。

② 経営判断が早くなる

試算表がタイムリーに出ることで、

- 採用

- 広告

- 設備投資

などの判断がブレなくなります。

③ コストが下がる

自動化によって残業代や人件費の負担も軽減。

■2. DXと相性が良いのが「クラウド会計 × クラウド労務」

DXの中心になるのが、クラウドツールです。

FLOWが推奨している主なツールは次のとおり。

● マネーフォワードクラウド

- 会計

- 請求

- 経費精算

- 勤怠

- 給与

- ワークフロー

をワンストップで管理。

● freee

スタートアップに強く、簡単に経理フローを構築できるのが特徴。

● Google Workspace

- Gmail

- Googleチャット

- ドライブ

- スプレッドシート

などで、情報共有が驚くほど早くなります。

これらを組み合わせることで、バックオフィスが“止まらない仕組み”になります。

■3. DX導入を成功させるための5ステップ

FLOW会計事務所が実際に行っている導入ステップは次のとおり。

① 現状フローの棚卸し

誰が、いつ、どんなデータを扱っているかを可視化。

② 最適なツール選定

会社の規模・業種・仕訳量に応じて、MF or freee を選びます。

③ 初期設定・自動化の構築

銀行・カード連携、仕訳ルール、消費税設定などをプロが最適化。

④ 社内ルールづくり

- レシートのアップ方法

- 請求書の発行フロー

- 支払管理

- 経費精算のルール

などを標準化。

⑤ 運用後の改善サイクル

仕訳のズレや運用の課題をチェックし、毎月改善します。

この「導入 → 運用 → 改善」まで支援できるのがFLOWの強みです。

■4. DXとBPOを組み合わせると“最強のバックオフィス”になる

DX(自動化)だけでも効果はありますが、

BPO(外部化)と組み合わせるとさらに強力 です。

経理 × BPO

→ 記帳・振込・請求まで外部化し、社内リソースをゼロに。

給与 × BPO

→ 給与計算・年末調整・入退社手続きまで代行。

労務 × BPO

→ 勤怠管理・規定整備・就業規則チェックまでサポート。

FLOW会計事務所は、

「IT × 税務 × BPO」

の三位一体でバックオフィスを最適化する数少ない事務所です。

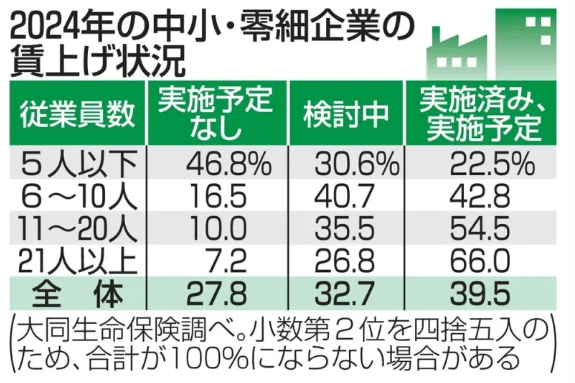

■5. なぜ今、中小企業にDXが必要なのか?

理由は明確です。

- 人手不足

- 採用難

- 物価上昇

- 業務の複雑化

- 法改正への対応

これらの環境変化の中で、

“少ない人数でも回せる仕組み” が求められているからです。

DXは大企業だけの取り組みではなく、

むしろ中小企業こそ効果が大きい分野です。

■まとめ

バックオフィスDXとBPOは、会社の運営を抜本的に変える力を持っています。クラウドツールの導入により、経理・給与・請求などの数字がリアルタイムで見える状態になり、正確な経営判断が可能になります。FLOW会計事務所では、クラウド導入から運用、外部化まで一貫して支援し、経営スピードを最大化するバックオフィスを構築します。今よりもっとスマートに事業を進めたい企業様は、ぜひご相談ください。