【免税事業者がインボイス事業者になる場合、課税事業者選択届出書の提出は必要?!】

税理士法人FLOW会計事務所です。

今回は「免税事業者がインボイス事業者になる場合、課税事業者選択届出書の提出は必要なのか?」についてシンプルに解説いたします。

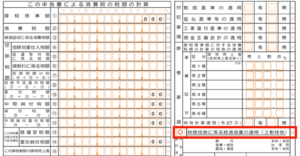

結論から伝えると、令和11年9月30日の属する課税期間までにおいて登録する免税事業者は「課税事業者選択届出書」の提出は不要です。

免税事業者がインボイス事業者になる場合には課税事業者にならなければなりません。そして、免税事業者が課税事業者になる場合には「課税事業者選択届出書」の提出が必要でした。

しかし、「課税事業者選択届出書」も提出してさらにインボイス事業者になるために「適格請求書発行事業者登録申請書」を提出するのは手間がかかるので、「適格請求書発行事業者登録申請書」を提出すれば「課税事業者選択届出書」の提出を免除してくれることになりました。

逆に「課税事業者選択届出書」だけを出しただけでは「適格請求書発行事業者登録申請書」を出したものとはみなされないのでご注意を。

以上、簡単ではございますが、免税事業者の課税事業者選択届出書の有無について解説させていただきました。

最後まで読んでいただきありがとうございました!