【インボイスの保存義務について】

税理士法人FLOW会計事務所です。

今回は、交付したインボイスの保存義務についてシンプルにお伝えします。

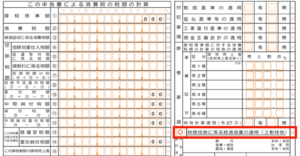

結論からお伝えすると、ご自身が発行し交付したインボイス(適格請求書・適格簡易請求書・適格返還請求書)については、その写しを7年間保存しなければなりません。

ペーパーではなく、データでインボイスを交付した場合には、そのデータを7年間保存する必要があります。

なお、ペーパーで交付したインボイスについては、そのコピーでなくても構いません。レジのジャーナルや明細書等でもOKです。

以上より、交付したインボイスについては、「交付して終わり」ではないため、くれぐれも破棄せぬようお願いします!

保存までがインボイス対応のセットであることをお忘れなく!

以上、簡単ではありますが、インボイスの保存義務についてです。

最後まで読んでいただきありがとうございました!