こんにちは。つくば市のFLOW会計事務所、正木です。

今回は、2026年(令和8年)2月〜3月に行う「令和7年分(2025年分)の確定申告」について解説します。

「まだ先のこと」と思われるかもしれませんが、実は今回の確定申告は歴史的な「大改正」が含まれており、これまでの常識が通用しない部分が多々あります。直前になって慌てないよう、初心者の方にもわかりやすくポイントをまとめました。

「毎年やっているから大丈夫」「自分は会社員だから関係ない」と思っている方こそ、ぜひ最後までご一読ください。今回の改正は、私たちの生活と手取り額に直結する内容です。

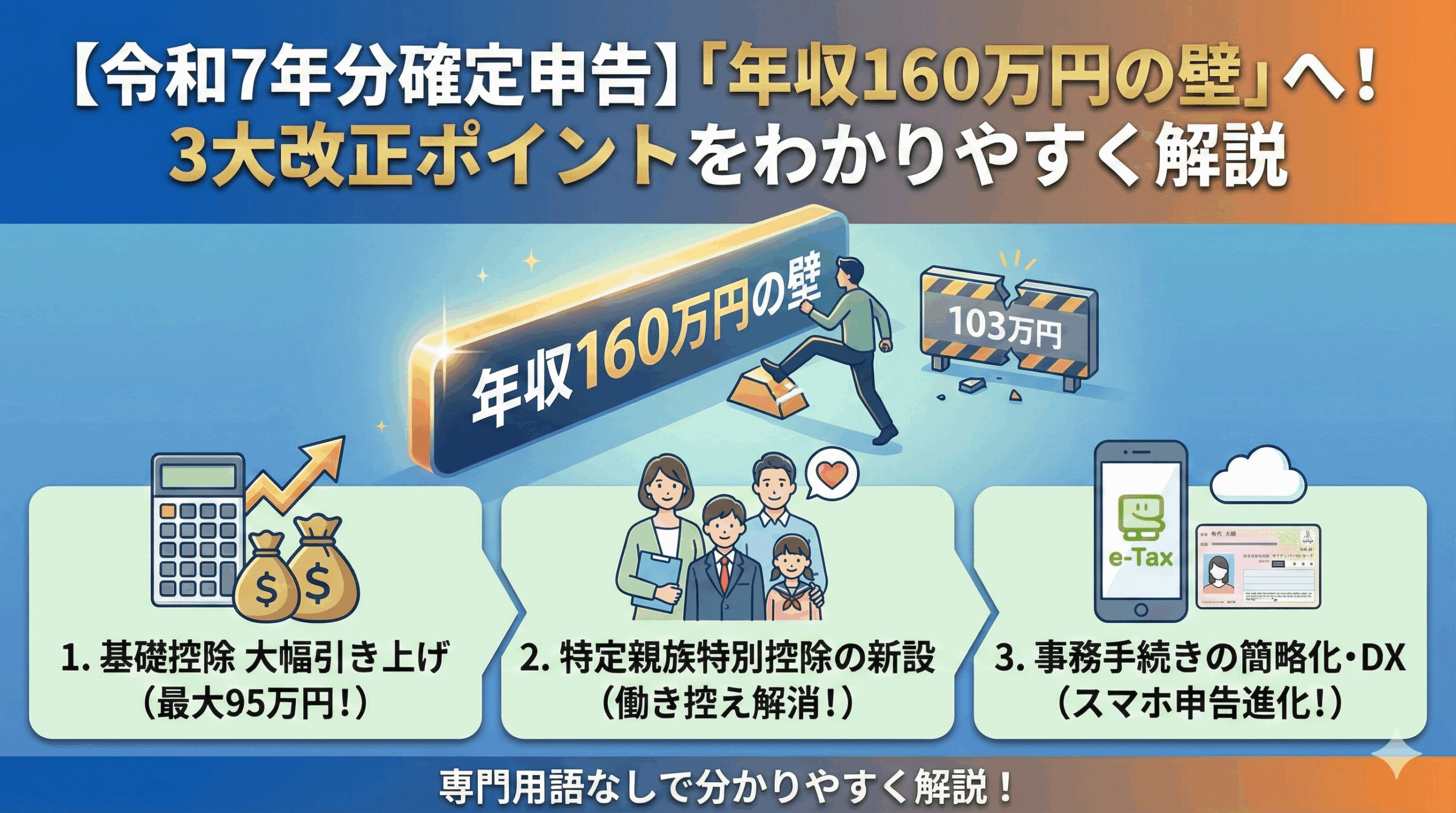

1. 知っておくべき「3つの大きな変更点」

令和7年分の確定申告では、税金の計算の土台となる「控除(こうじょ)」の仕組みが劇的に変わります。

① 「103万円の壁」が「160万円の壁」へ!?

これまで、パートやアルバイト、扶養内で働く方にとって「年収103万円」は税金がかかり始める大きなボーダーラインでした。しかし、今回の改正でラインが「年収約160万円」まで大幅に引き上げられます。

基礎控除(一律の控除): 最大95万円へ(以前は48万円)

給与所得控除(給与専用の控除): 最低額が65万円へ(以前は55万円)

【注意!】 所得税のラインは上がりますが、「社会保険の壁(130万円など)」は今回の改正とは別物です。働き方を増やす際は、社会保険料の負担についてもあわせて検討する必要があります。

② 基礎控除が「所得によって変動する」仕組みに

これまで基礎控除は、多くの方にとって「一律48万円」でした。しかし、これからはご自身の所得金額によって控除額が段階的に変わります。

給与収入200万円以下の方: 控除額が最大(95万円)になり、節税効果が高まります。

所得が増えるにつれて: 88万円 → 68万円…と、段階的に減額されます。

このように計算が複雑化しているため、「去年の書き方を真似る」と計算ミスにつながる恐れがあります。今年は特に、最新の税制に対応した確定申告ソフトやe-Taxの利用が強く推奨されます。

③ 大学生のお子さんがいる家庭に朗報!「特定親族特別控除」

19歳〜22歳のお子さんがいる場合、これまではお子さんの年収が103万円を1円でも超えると、親御さんの所得から引ける「特定扶養控除(63万円)」が突然ゼロになっていました。

今回新設された制度により、お子さんの年収が上がっても、控除額がいきなりゼロにならず、段階的に減額される仕組みに変わりました(年収約188万円まで対象)。「子供がバイトしすぎて親の税金が跳ね上がった!」という悲劇が起こりにくくなります。

2. 意外と多い!確定申告の「3大うっかりミス」

制度が変わっても、毎年必ず発生するミスがあります。特に以下の3点は、損をしたり後で手間がかかったりするので要注意です。

① ふるさと納税の「ワンストップ特例」が無効に!?

「ワンストップ特例を送ったから安心」と思っていませんか? 実は、医療費控除や住宅ローン控除(初年度)などで確定申告を一度でも行うと、ワンストップ特例はすべて無効になります。

確定申告をする場合は、ふるさと納税の寄付金もすべて申告書に記載し直す必要があります。これを忘れると、寄付した分がただの「持ち出し」になってしまいます。

② マイナンバーカードの「電子証明書」有効期限

e-Taxを利用する際、盲点になるのが有効期限です。

カード自体の有効期限: 発行から10回目(20歳未満は5回目)の誕生日

電子証明書の有効期限: 発行から5回目の誕生日

2020年〜2021年のマイナポイント時期にカードを作った方は、ちょうど今年から来年にかけて更新時期を迎えます。期限が切れているとe-Tax送信ができません。誕生日の3ヶ月前から更新可能ですので、早めに確認しておきましょう。

③ 副業の「20万円ルール」の誤解

「副業所得が20万円以下なら申告不要」というルールは、あくまで「確定申告を他に何も行わない場合」の話です。 医療費控除などで申告を行う場合は、20万円以下の副業所得も1円単位で全て合算して申告する義務があります。記載漏れは税務署からの指摘対象になるためご注意ください。

3. 初めてでも失敗しない!準備のポイント

「難しそう…」と感じるかもしれませんが、適切な準備をすればスムーズに終わらせることができます。

証明書類のデジタル管理: 最近は、生命保険料やふるさと納税の証明書がデータ(XML形式)で発行されます。これらをマイナポータルと連携させれば、自動入力が可能になります。

スマホ申告の活用: 税務署の長い列に並ぶ必要はありません。今の時代、スマホ1台で完結する「スマホ申告」が最も早くて正確です。

領収書の整理: 医療費の領収書などは集計が必要ですが、データ連携が進んでいるため、まずはご自身が使っている医療機関のマイナ受付状況を確認してみましょう。

まとめ:早めの準備が安心への近道です

令和7年分の確定申告は、控除額の大幅な変更などがあり、例年以上に「自分の場合はどうなるの?」と迷う場面が多いはずです。

申告期間は2026年2月16日から3月16日までですが、e-Taxであれば1月から準備・提出が可能です。

「制度が変わってよくわからない」「正しく節税できているか不安」という方は、ぜひお早めに専門家や国税庁の特設サイトなどで確認することをお勧めします。正しい知識を持って、余裕のある申告を行いましょう。

FLOW会計事務所では、皆さまの新しい一歩を税務の面からサポートしています。お困りごとがあれば、お気軽にご相談ください!