税理士法人FLOW会計事務所です!

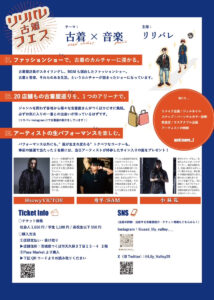

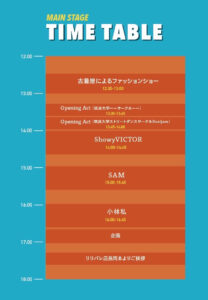

3月11日(月)に開催される「リリバレ古着フェス@つくばカピオ」が近づいて参りました!

フライヤーをアップさせていただきます!

古着屋さんの出店だけでなく、ファッションショーやアーティストのパフォーマンスも予定しています!

ご興味のある方はぜひ、お誘いあわせのうえご参加いただけると嬉しいです!

よろしくお願いいたします!

FLOW会計の河野です。

昨年7月に免許証番号について書きました。免許証にまつわる雑学第2弾です。

皆さんは、免許証写真は自分のお気に入りの写真を持ち込みで作成できるのを知っていますか?。もちろん道路交通法の基準はあります。大まかには以下の通りです。

*写真サイズ(縦3cm✕横2.4cm)

*無帽(宗教上又は医療上の例外あり)、正面、上三分身

*無背景

*申請前6ヶ月以内に撮影

*個人識別が容易

大体こんなところですが、全国の統計によりますと持ち込みする人は、全体の1%程のようです。ほとんどの人が、免許センターや警察署で写真を撮りそのまま即日発行してもらっています。持込写真の場合は、発行されるまでに1週間から10日位掛かり所轄署まで取りに行かなければならず、2度手間になってしまいます。

上図のように普通はブルー背景ですが、条件に有るように、無背景と有りますが背景色までの規定は有りません。そうなんです、識別ができれば背景は何色でも良いんです。実際に、2018年に◯産自動車が「ナデシコピンク」の背景色で免許証を作ろうというキャンペーンが有りそれにのっかた人も多数いたようです。今でも全国の一部の写真撮影機で背景色を選ぶことができます。

それから、何もカラー写真でなくても良いんですよ。私は、何十年もモノクロ写真です。

税理士法人FLOW会計事務所です。

先日、待望の動画生成のAIモデル「Sora」が発表されました!

弊社はGoogleのヘビーユーザーです。

そのため、GoogleのGeminiにはOpenAIのChatGPTをなんとか超えて欲しい…という強い願望があります。

ですが、今回のOpenAIの「Sora」がなかなかのクオリティです…

https://youtu.be/HK6y8DAPN_0?si=xaSurgLbrN6vUcRC

これAIで生成した動画なんです。

すごくないですか?

驚きのあまりブログに載せてしまいました。

でも、私はGoogleを諦めません!

がんばれGoogle!!

Gemini Ultra を待ってます!

こんにちは,FLOW会計の斉藤です。

事業者の皆様、「倒産防止共済(経営セーフティ共済ともいいます)」、加入していますか?

もともとは連鎖倒産を防ぐための共済制度ですが、

掛け金は事業の経費になって節税効果があり、一定期間続ければ解約で掛金がほぼ戻ってきます。そして解約してもまたすぐに加入が可能。

ゆとりがあるときに払い込みをして利益を抑え、必要に応じて解約、と便利に使っている事業者さんも多いことでしょう。

※解約時には利益になるので、適切なタイミングをはかりましょう(^O^)。

・

ところが!

このたび令和6年度の税制改正大綱により、「経費にできない期間」が設けられます。

ご注意ください。

それは、「契約の解除の日から、同日以後2年を経過する日まで」の間です。

・

例えば、令和6年10月15日に解約したら?

→令和8年10月14日までは、払っても経費にはなりません。

契約そのものは今まで通り、解約してもまたすぐできるんですよ。ややこしいですね。

・

いつからでしょうか!?

令和6年10月1日以後の共済契約の解除から適用です。

お気をつけくださいね。

令和6年1月1日からスタートした改正電子取引制度について、1月22日に国税庁が「よくある質問事項」として新たなQ&Aを追加しました。

その中で新たに追加された「ECサイト利用時の領収書等の取り扱いについて」をシンプルに解説いたします!

まずは国税庁のQ&Aをそのまま転載します。

◇質問

「ECサイトで物品を購入したとき、ECサイト上の購入者の購入情報を管理するページ内において、領収書等データをダウンロードすることができる場合に、 領収書等データを必ずダウンロードして保存する必要がありますか」

◇回答(一部抜粋)

「ECサイト提供事業者が提供するECサイトを利用し物品を購入した場合に、当該ECサイト上で領収書等データの取引情報を確認することができるようになった時点で電子取引の受領があったものとして、電子取引に係る保存義務者(物品の購入者)は、その領収書等データを保存する必要がありますが、当該ECサイト上でその領収書等データの確認が随時可能な状態である場合には、必ずしもその領収書等データをダウンロードして保存していなくても差し支えありません。」

説明が長いですね…

要約すると、ECサイトから領収書等をいつでもダウンロードできる状態であれば、その都度ダウンロードして自社のストレージに保存しなくても構わないよ、という解釈で差し支えないと考えています。

なお、ECサイト提供事業者が提供する領収証等について、真実性の確保及び検索機能の確保の要件を満たしていることが条件にはなりますので、念のためにご注意を。

以上、今回は電子取引のうち、特に気になったQ&Aを紹介させていただきました!

最後まで読んでいただきありがとうございました!

税理士法人FLOW会計事務所です。

本日は令和6年税制改正大綱にある所得税の定額減税についてお伝えしていきたいと思います(住民税についても定額減税がありますが、そちらは今回割愛します。)。

所得税の定額減税の額は、令和6年分の所得税について、合計所得金額1,805万円(給与所得のみの場合、給与収入2,000万円)以下の納税者とその同一生計配偶者及び扶養親族1人につき3万円となります。

所得税の控除方法としては、「令和6年6月1日以後最初に支払を受ける給与等(賞与を含む)に係る源泉徴収税額から控除する」こととされています。そのため、給与の支払いが末日締め翌月20日払いの法人においては、6月20日に支払われる給与すなわち5月分の給与に係る源泉徴収税額から控除することとなります。

では、実際にどのように控除されるのか見ていきましょう。

以下の2つのケースに分けてみていきたいと思います。

<ケース1>単身者の場合 → 定額減税額は3万円(3万円×1人)となります。

令和6年 | 定額減税前の | 定額減税後の | 控除後の定額 |

6月 | 8,000円 | 0円 | 22,000円 |

7月 | 8,000円 | 0円 | 14,000円 |

8月 | 8,000円 | 0円 | 6,000円 |

9月 | 8,000円 | 2,000円 | 0円 |

10月 | 8,000円 | 8,000円 | 0円 |

11月 | 8,000円 | 8,000円 | 0円 |

12月 | 8,000円 | 8,000円 | 0円 |

9月に支払われる給与までの間に定額減税額3万円を控除しきれています。

<ケース2>給与所得者及び配偶者並びに子供が三人の場合

→ 定額減税額は15万円(3万円×5人)となります。

令和6年 | 定額減税前の | 定額減税後の | 控除後の定額 |

6月 | 15,000円 | 0円 | 135,000円 |

7月 | 15,000円 | 0円 | 120,000円 |

8月 | 15,000円 | 0円 | 105,000円 |

9月 | 15,000円 | 0円 | 90,000円 |

10月 | 15,000円 | 0円 | 75,000円 |

11月 | 15,000円 | 0円 | 60,000円 |

12月 | 15,000円 | 0円 | 45,000円 |

12月までに支払われる給与に係る源泉所得税額から控除しきれなかった45,000円分は令和6年分の年末調整において精算され、令和7年分の所得税に繰り越されることはありません。

所得税が減額されることはいいですが、給与計算担当者は、給料を受け取る人の家族構成によって定額減税の額が変わってくるので、一人一人確認する必要がでてきます。ただし、そちらの確認ができれば定額控除額は給与計算ソフトなどが対応してくれると思われます。私もお客様の給与計算担当者と打ち合わせをしなければと思っています。

以上、簡単ではありますが、令和6年6月から始まる所得税の定額減税についてでした。

少しでも参考になれば幸いです!!

税理士法人FLOW会計事務所の佐藤です!

先日、セブンセンスさんが「みえるクラウドログ」のインタビューをしてくださいました!

ありがとうございます!

こんにちは!

FLOW会計事務所の木村です!

本年もよろしくお願いいたします!

突然ですが、皆さんは好きなキャラクターはいますか?

私は「にしむらゆうじ」さんの描くキャラクターが好きで、特に「こねずみくん」と「ごきげんぱんだ」というキャラクターが好きなんです♡

LINEスタンプやガチャガチャもあるので、きっと見たことがある方もいると思います。

何とも言えない表情が可愛くて、ガチャガチャを見かけたら、つい回してしまいます!

私のデスクには「こねずみくん」のマウスパッドと「ごきげんぱんだ」の輪ゴムかけがあり、毎日使っています!

可愛くて実用的で最高です!

可愛いものを見て目を癒しつつ、お仕事しています。

今度はクリアファイルを買いたいな、なんて思っています!

皆さんも自分の好きなものを近くに置いて、気分を上げ、癒されつつお仕事してみてはいかがでしょうか?

税理士法人FLOW会計事務所です。

令和7年1月から税務署等に提出される全ての文書に対する押なつが廃止されます!

これまで、納税者が税務署等に申告書の控えを「持参」や「郵送」で提出すると、税務署のほうでその控えに「収受日付印(税務署名や年月日等)」を押なつしてくれたのですが、この押なつが無くなることになりました。

この収受日付印には「ちゃんと税務署に提出した申告書」という役割がありました。

(電子申告をしている方は申告書に「ちゃんと税務署に提出した申告書」としてナンバリングが付されるため、そのナンバリングをもってその申告書の真贋チェックが可能なので、紙の収受日付印が無くなっても関係がありません。)

国税庁としては、より電子申告を流通させていくことの一環として今回の廃止に至ったようですが、高齢の方などネットで申告できない方は困ってしまう人もでてきそうです…

税務署としては、令和7年1月以降も当分の間は「窓口で交付するリーフレットに、申告書等を収受した日付や税務署名を記載した上で、希望者に配布する」ことを検討しているそうですが、一時的な対処に過ぎませんので、これを機会に紙での申告ではなく電子申告に切り替えていただくことを検討いただいた方が良いかもしれません。

続報がありましたら、またブログで報告をさせていただきます。

以上、最後まで読んでいただきありがとうございました!